目次

テレビや新聞などで老後破綻、老後貧困というワードを目にしたことがありますか?公的年金だけでは老後の資金が不足するという報告もあり、不安や焦りを感じている方や、老後のために少しずつ貯金を始めようと考えている方がいらっしゃると思います。では実際、どのくらい老後資金が必要なのか?という点から、シュミレーションや老後資金の準備方法をご紹介いたします。

1.老後資金とは

老後の生活をしていくためのお金のことを老後資金と言います。生涯必要となるお金ですので、きちんと把握し準備をしておかなければ、老後破綻し苦しい生活となる可能性があります。

1-1.老後の定義

まず、何歳からが老後なのでしょうか。

定年退職をしてから?年金生活になったら?年金をもらっていても、働いている方もいます。厚生労働省の意識調査では70歳からと考える人が32%、65歳からと考える人が28.6%と結果が出ています。日本老年医学会や、世界保健機関は65歳以上を高齢者と定義付けをしており、年金も65歳からに引き上げられたため、老後は65歳からと考えてよさそうです。

1-2.老後資金の種類

多くの方は、老後資金を準備しようと思うとまずは貯金を始める傾向にあります。子供が独立してから退職するまでの期間で、ご自身の老後資金を準備すると考えている方も多くいらっしゃいます。また、企業によっては退職金制度がない場合もありますが、老後資金のメインと考えられているものに退職金があります。最近ではiDeCoやNISAなどの金融商品も老後資金対策として注目を浴びています。他にも、保険や財形等様々な種類があるので自分に合った老後資金の準備が大切です。

2.必要な老後資金は世帯によって異なる

老後の資金は世帯の形式によって異なります。1人の生活と2人の生活では支出が異なりますが、年金の受給額も異なります。また、夫婦世帯でどちらか一方が、先に亡くなった場合には世帯での受給額が変更になりますので注意が必要です。

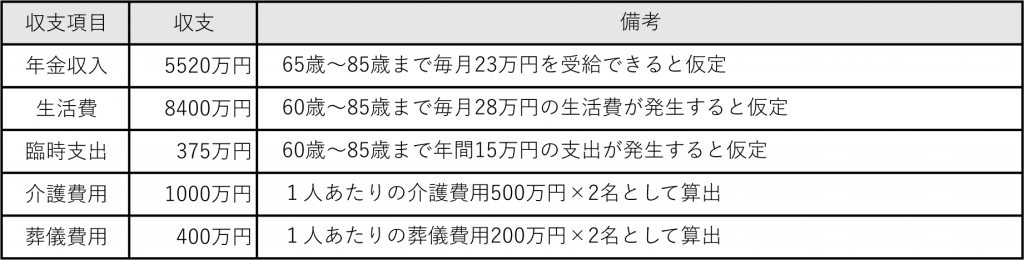

2-1.夫婦世帯に必要な老後資金

老後に必要なお金は5,000万円と言われています。

夫婦2人で老後生活を送るのに必要な資金について、生命保険文化センター「生活保障に関する調査(平成28年度版)を見ると、月額約22万円。これは、必要最低限の生活費となっており、娯楽費等は含まれていません。家計調査を参照すると、平均的な老後生活費は約28万円と記載されていますので、これを元に、シュミレーションを行なってみましょう。

年金収入5,520万円-支出10,175万円=△4,655万円

つまり、老後資金は4,655万円が必要であり、余剰資金として200万円、遺産として残すことも考えると5,000万円が必要となります。ゆとりある生活の場合には毎月35万円の生活費となり、老後資金は6,755万円が必要です。

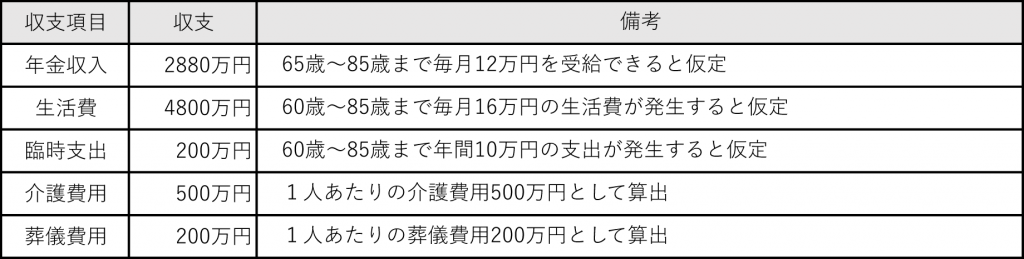

2-2.単身世帯に必要な老後資金

単身世帯での、必要な老後資金は3,000万円が目安となっています。平均的な老後生活費は家計調査を参照し、毎月約16万円であり、こちらからシュミレーションをしてみましょう。

年金収入2,880万円-支出5,700万円=△2,820万円

つまり、老後資金は2,820万円が必要であり、余剰資金として180万円として3000万円が必要となります。ゆとりある生活を送るためには毎月18万の生活費となり、老後資金は3,500万円が必要です。

2-3.豊かな老後を迎えるには

夫婦世帯と単身世帯に分けて、必要な老後資金の金額についてご紹介をしました。老後資金はそれぞれ、夫婦世帯5,000万円、単身世帯3,000万円を自力で用意しておくことが安心につながります。また、日本人の平均寿命は年々長くなっているため、90歳、95歳と生きる可能性も考え、多めに準備をすることも頭に入れておきましょう。年金だけでは十分に足りず、老後破綻、老後貧困といった悲しい状況に陥る可能性が高いです。穏やかで、楽しい老後生活を送るためには、早くから老後資金の準備を始めることが大切です。

3.老後資金の捻出方法

さて、夫婦世帯で5,000万円、独身世帯で3,000万円といった大金が必要な事実は理解をしたけれど、今の生活をしながら、どうやって貯めたらいいんだろう?と多くの方が不安を感じたのではないでしょうか。ここから老後資金を準備する方法をいくつかするのかを、ご紹介いたします。

3-1.支出を見直す

老後資金を短時間で用意することは無理があります。だからこそ、早いうちから考え準備を行なうことが大切です。現在の生活でどの項目にどのくらいお金を使っているのか把握していますか。老後も現在と同じ生活水準で生活ができるのか、生活水準を下げる必要があるのかは、可視化するとイメージが付きやすくなります。

3-1-1.主な支出表

まずは食費や住居費、光熱費、保険、娯楽等1か月の支出を表にしてみましょう。今回は家計調査から参照して内訳を表にしております。平均的な老後生活で計算をしておりますので、異なる部分もあると思いますが、ご自身と比べてみましょう。

こちらは持ち家の想定となっておりますが、賃貸の場合には住居費用が7万~10万とプラスになりますので、老後資金の準備をもう少ししておく必要がありますね。また、物価が上昇する可能性も無視は出来ません。

3-2.貯蓄から捻出する

ここまで、かなり高額な費用を準備することをご理解いただけたのではないかと思います。準備方法として真っ先に思い浮かぶのは貯蓄ではないでしょうか。少し前までは銀行にお金を預けておくと利子が付く時代でしたが、今ではお金を預けたとしても利子は0.001%と現実的ではありません。

3-2-1.貯金

若いうちから少しずつ定額を貯金していく・・・・しかし、今が30歳だとして、定年までの30年間、毎月3万円を貯金していくとします。3万円×12ヶ月×30年=1080万円。これでは全く足りません。コツコツ貯金も重要ではありますが、限度があるため、他の方法と合わせて考えることが重要となります。

3-2-2.貯蓄型保険

万が一の保障と、満期や解約時に支払った金額の一部や保険金以上が戻ってくるという制度です。老後資金の準備へのお勧めは、養老保険と終身保険の2つです。養老保険は、死亡保障がついており、満期には死亡保険金と同額の満期保険金を受け取ることができる制度です。また、終身保険も長期契約の場合には、解約返戻金が保険金よりも上回ることが多いため、必要な際に解約したり、葬儀費用の準備金としても使えます。

3-2-3.財形貯蓄

企業の従業員のライフイベントを支援する福利厚生のひとつで、勤め先がこの制度を導入していれば利用が可能です。使用用途を限定しない一般財形貯蓄、豊かな老後の資産づくりの財形年金貯蓄、マイホームの購入やリフォームのための財形住宅貯蓄の3種類があります。給与天引きのため、負担が少なく貯蓄ができ、利子等の非課税制度や住宅購入時には融資を受けられる制度もあります。目的に応じてご自身で選択、使い分けをしましょう。

3-3.投資系で捻出する。

投資は必ず儲かるものではありません。ですが、高いリターンを得る可能性もあり、若いうちから始めて、高額な老後資金を準備するためには、適した方法とも言えます。

3-3-1.株式投資

投資と聞いて多くの方が、一番身近に感じるものは株式投資ではないでしょうか。利益を得たら、その利益をさらに投資していく複利効果というものがあります。これは投資期間が長い方が利益を多く生むことができ、若いうちから始める方におすすめです。40代、50代からの準備の際には、堅実な投資が必要です。また、何歳まで生きるか分からないため、長生きのことを考えると老後生活では、配当金投資とし、元本を取り崩さずに、配当金を貰うことで、老後資金が底を付くということを避けられます。

きちんとした下調べや知識が足りないと損をする場合もありますので、勉強が必要です。

3-3-2.iDCco(個人向け確定拠出年金)

最近注目が高まっている「自分で年金を作る」iDeCo(個人型確定拠出年金)をご存知ですか?公的年金制度に上乗せして、受け取れる私的年金制度です。60歳迄一定の金額を拠出して、指定の記入商品で運用、60歳を過ぎると引き出すことができます。これがメリットであり、デメリットでもあります。お金が突然必要になったときでも、引き出し不可のため、まさに老後資産用の制度と言えます。

iDeCoは税制優遇が手厚い特徴があります。拠出時には全額が所得控除され、運用時には、一般的には利益に対し20%の税金がかかりますが、iDeCoを利用するとで非課税となり、受取り時に公的年金等の控除がされます。

3-3-3.不動産投資

長期的に安定した収入を得るには、不動産投資がお勧めです。株やFXに比べて景気の変動や、為替の変動、倒産リスクなどがないため、比較的安心して投資をすることができるのではないでしょうか。また、他の投資に比べて運用利回りが高いこともあり、こちらも早いうちから始めるほど有利になります。ただ、最初はローンを活用しながらとなりますので、借金を負うリスクもあります。

3-4.退職金で捻出する。

勤め先に退職金の制度がある場合は退職金で捻出するのもいいでしょう。平成25年に厚生労働省から発表された「就労条件総合調査の概要」によると、20年以上勤めた45歳以上の退職者で、定年を迎えた人がもらった退職金は大学卒では1,941万円です。退職金と貯蓄、合わせると独身世帯の老後資金の準備が出来ますね。

3-5.定年後の労働を視野にいれる。

年々、高齢者の労働人口は増加傾向にあります。内閣府の調査では、60歳から64歳が8.1%、65歳から69歳が6.8%、70歳以上が5.1%と発表されています。上のシュミレーションでは定年退職をした60歳から年金が支払われる65歳までは無収入となり、その分の生活費が老後資金として必要となっていましたが、退職後に再雇用となった場合には、その分の生活費を考慮しなくてよいことになりますので、夫婦世帯では1680万円、単身世帯では960万円の準備資金の減額です。生活にメリハリもつくため、現在は多くの高齢者が就業をしています。

4.老後資金を準備するには

老後資金の必要性と方法については分かったけど、じゃあ実際どうしたらいいのか、いつから始めるべきなのか。漠然とした不安を抱きながら、20~30代の方にとっては直近のことではないため、イメージがつきにくく多くの方が後回しにしがちです。

4-1.準備開始時期

そんな事言ってても何とかなるよ。周りの高齢者は生活できているし。と思っている方も多いのではないでしょうか。年金が支払われるかも確約されていない時代、できるだけ早いうちから準備を始め、そして終わらせてしまうことが重要です。まだ、若い世代の方々は、なかなか老後のための準備はイメージが付かないかもしれませんが、思い立ったときがタイミングです。いま、この記事を読んで、少しでも準備をしてみようと思った方!いまから準備を始めましょう!

4-2.準備方法

貯蓄、投資、退職金、定年後の労働、と4つの方法をご紹介させて頂きました。どの方法も1つだけで老後資金を準備することは難しいと思います。ご自身に合った方法を考え、組み合わせ、老後生活の準備を進めていくことをお勧めします。

5.老後資金の不安はプロに相談

ここまで、老後資金はだいたいどのくらい必要なのか、老後資金の準備方法にはどんな種類があるのか、といった点をご紹介を致しました。

今回は平均的な数字でシュミレーションとご紹介をさせていただきましたが、実際に老後資金を準備するプランを立てようとすると、現在の年齢や、職業、性別、家族構成、老後生活の理想など、一人ひとりによって大きく変わってくる部分があります。

そして、どの方法が自分には一番合っていて、無理なく準備を進めることができるのかを見極める必要もあります。なんか面倒だし、もう少し後で考えようかな?と思われましたか?そんな時は、プロに任せることが1番です。生活のスタイルや、老後の理想とする生活から、必要な老後資金を計算し、準備方法も提案をしてくれます。老後の不安を、ライフプランの専門家に相談してみませんか?