目次

もしも、自分が働けなくなったらどうしようと不安を覚えたことはありませんか?病気やケガで長い期間働けなくなったらその後の生活も心配になってしまいますよね。定年の年齢延長や医療の高度化など、元気なうちに働くことができる環境が整えられていますが、長期間の入院などにより仕事ができなくなるケースも増えています。長期間の休業をした場合に備えた保険として新しく登場したものが「就業不能保険」です。保険について迷っている方も、加入を検討している方も参考にしてみてください。

1.誰でも働けなくなるリスクを持っている

突然の事故や病気は誰にも予想はできません。最近では医療が発達し失われる命が少なくなりましたが、入院期間が長くなったり障害が残り働くことが困難になるなど仕事に復帰できないケースも増えてきました。そのような背景もあり、収入の減少と医療費や生活費などの支出の増加をカバーすることを目的とした「就業不能保険」の販売がスタートしました。万が一のことを考えて、今から備えておきましょう。

1-1.就業不能の定義

就業不能保険は「就業不能の状態」に該当する方が対象の保険です。まずは、就業不能状態について詳しく見てみましょう。

①病気やケガの治療のために、病院や診療所に入院している状態

②病気やケガにより、医師の指示のもと自宅等で在宅療養を行っている場合

以上の2つが就業不能の状態です。ここで注意しておくことは、在宅療養についてです。在宅療養の場所は自宅や有料老人ホームなどの老人福祉施設、介護保険施設を含んでいます。ただし、「まだ治っていないだろう」と自己の判断で在宅療養を行っている場合は支払いの対象とならないため注意してください。また、保険商品によって支払い開始日を60日間以上の休業、180日間以上の休業もしくは1年以上の休業などいくつかのパターンがあり、設定した日数を超えた場合に手当金が支払われます。

後ほど紹介しますが、会社に勤めている方の場合は最長で1年6ヵ月の間「傷病手当金」が受け取れるため、開始日を遅く設定しても良いでしょう。

1-2.働けなくリスクの要因

就業不能状態の原因として最も多い理由は「がん」です。生涯のうちがんになる可能性は、男性61%、女性46%とどちらも2人に1人と言われています。治療期間も長く、再発率も高い病気として入院や在宅療養を行う方もいらっしゃいます。続いて「事故によるケガ」です。事故が原因のケガで就業不能状態になる理由として、骨折や脊髄の損傷、体のマヒがあります。交通事故や転倒、転落による事故など突然起こる事故によりベッドでの生活を余儀なくされるということもあります。

1-3.就業不能の可能性や離職率

就業不能になるリスクをお伝えしましたが、もし働けなくなった場合は会社を退職すべきなのでしょうか。就業不能を理由として離職した方の多くは非正社員、自営業の方です。正社員の方は病気やケガに対する公的制度が整えられていることが多いためしばらくの間は手当が給付され、回復まで生活費を賄うことができます。このことから、非正社員の方や自営業の方は特に、就業不能保険が必要だと考えられます。

正社員の方は退職を検討する前に、公的保障の内容、会社の規程や保障制度を確認してみてください。また、就業不能保険に加入しておくことで、それらの制度と付随して休業中に手当金をもらうことができるため、経済的リスクを補うことができます。

1-4.長期間働けないと何が困る?

就業不能保険は、長い入院や在宅医療など「働けない」状態になった際に備える保険です。働けなくなった場合に起こることは「治療費がかかる」ことと「休業により収入が減る」の2点があげられます。どのような負担が大きくなるのか見てみましょう。

1-4-1.入院費用の負担

入院した際に発生する医療費は1日あたり平均23,300円となっており、例えば1ヵ月間入院したら約70万円の医療費がかかる計算です。入院した際には、医療保険によって手当金がでる場合がありますが、病院に行くまでの交通費や入院した時の食費といった医療に関係のない費用は自己負担となります。

1-4-2.生活費の負担

病気やケガにより入院した際に収入が減ったとしても、食費や光熱費・水道など、最低限の生活費は必要です。また、住宅ローンの返済や子供の教育費、通信費などもこれまで通り支払わなければならない費用です。

このように、働けなくなったことにより収入が減少した場合でも支払いは続きます。最初のうちは貯金を切り崩して賄うこともできますが、働けない期間が長引くほど家計は苦しくなります。一定の生活水準を満たすために備えておくことが大切です。

2.就業不能保険とは

就業不能保険とはどのような保険なのか、いまいちわからない方もいらっしゃると思います。病気やケガに備えた保険は公的保険もありますが、就業不能保険はこれらの保険だけではカバーできない部分を補う保障が組み込まれているのです。それでは、ここからは就業不能保険の具体的な内容について、他の保険商品との違いをご紹介します。

2-1.受け取れる保険金はどのくらい?

一般的に、就業不能保険では毎月受け取れる保険金額を5万円~50万円まで5万円刻みで選ぶことができます。また、時期を指定して受け取る金額の変更が可能な商品もあります。保険金の受取額で悩む方は少なくありません。まずはこれまでと同じ生活続けることに重点を置き、仕事の収入をカバーできる金額を設定することをおすすめします。

しかし、今後新しく教育費や住宅ローンといった他の支払いが考えられる場合には、金額を高めに設定することも検討しましょう。また、自営業の方は傷病手当金が支給されないなど公的保障が少ないことから、その分受取額を高く設定することをおすすめします。保障金の設定は、重点を置く部分を明確にし最低限の支出に備える金額を見据えておくと安心ですね。

2-2.他の保険との違い

就業不能保険の特徴は「長期的な入院、療養に備えられる」ということです。

医療保険では、病気やケガによる入院・手術に対して保障がききますが入院の限度数が決められています。どの医療保険商品でも、入院1回につき30日~120日までの保障となっています。この保障があれば十分だと思う方もいらっしゃるかもしれませんが、医療保障の場合「長期的に働けなくなる」というリスクには備えていません。医師からの指示で在宅療養をしていても医療保障の対象は入院・手術のため、保障の対象外となります。入院の場合であっても、保障適応期間の120日を超える場合は手当がなくなってしまいます。そうなると、医療保険でのカバーは難しいですよね。

また、生命保険や傷害保険など、どの保険商品でも1年~5年で保険期間の更新があり、その際に保険の料金が変わる場合もあります。対して就業不能保険の保険期間は50歳~70歳満期で保障支払期間は70歳満期までと長期にわたって保障してくれます。

取り扱っている保険会社によって違いはありますが、数ある保険商品の中でも長く保障が受けられる商品のひとつです。

3.公的制度も備えられているが限度がある

日本では労働者に対しての休暇制度や、「国民皆保険」と言いすべての人が加入している公的保険があります。これらの公的制度によって、休暇の申請ができたり医療機関などで支払う金額が1割~3割の自己負担で済んだりと何かあった時にある一定の保障を受けられています。公的保険に加入していれば大丈夫だろうと思いたいところですが、公的制度には日数の規定や保険金支給の期間が決まっていたりと制限があります。公的制度でどのような保障が受けられるのかご紹介します。

3-1.有給休暇

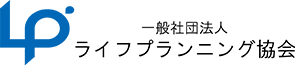

年次有給休暇は、入社から6ヵ月継続して勤務し全労働日数の8割り以上出勤をしている場合、労働者に対して10労働日の有給休暇が付与されます。年次有給休暇の日数は1年ごとに変わってきます。数日間の治療でケガが治る場合など、短い休業期間については会社の有給休暇の利用を検討してもよいかもしれません。付与日数について、詳しくは下の図をご覧ください。 3-2.会社で定められた保障制度

3-2.会社で定められた保障制度

公的制度で定められている保障とは別に、会社が独自の制度を導入している場合があります。例えば、病気により在宅療養を行った場合に会社から休業補助金が支払われることがあります。これは会社によって異なるため、休業の時に使用できる制度があるか確認しておきましょう。

3-3.傷病手当金

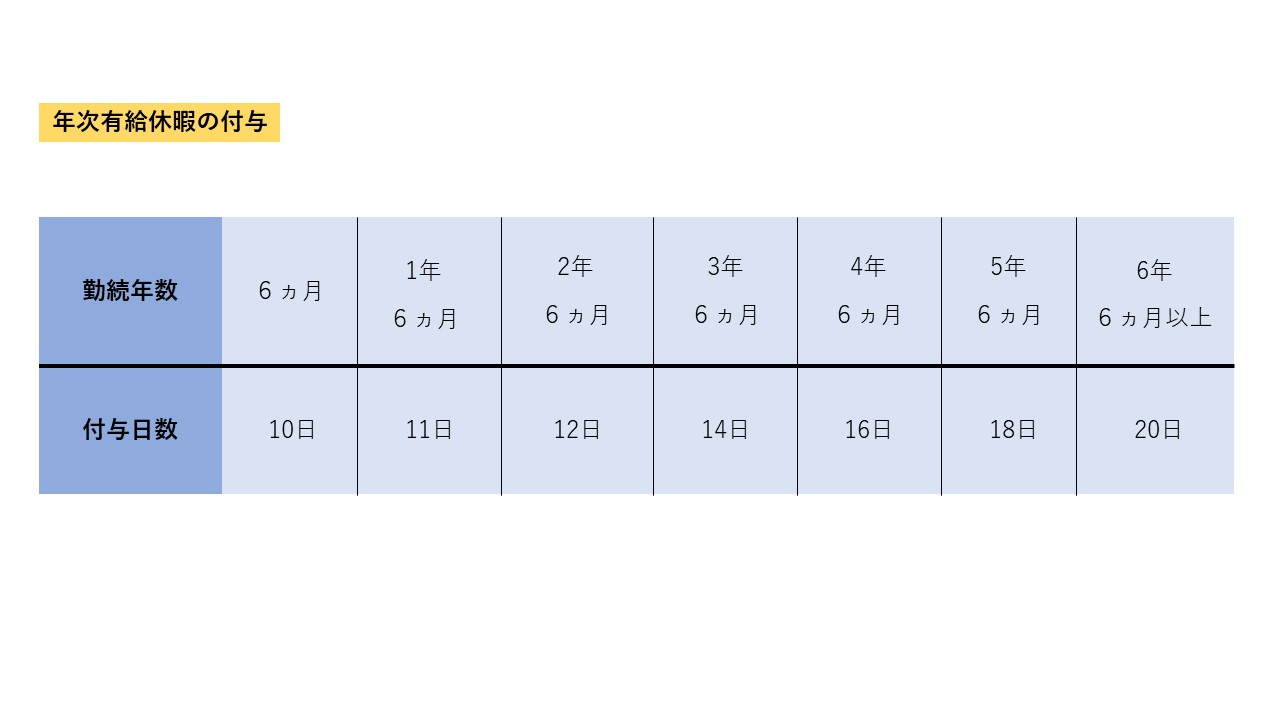

正社員の方は、健康保険によって「傷病手当金」が支給されます。そのため、突然収入が途絶えてしまう心配はありません。傷病手当金は被保険者とその家族の生活を保障するための手当金のことで、支給を受けるにはいくつか条件があります。被保険者が連続する3日間を含め4日以上会社を休んだ時から1年6ヵ月後まで支給されます。傷病手当金は公的手当の中で一番長く手当金が支給されます。

ー傷病手当を受ける条件ー

・「業務外」でのケガや病気で入院、療養し休業した

・就業不能な状態であった

・休業中、給料の支払いがなかった

・被保険者が連続する3日間を含め、4日以上会社に就けない状態であった(下記の図をご覧ください。)

業務中に起こった事由によりケガや病気になった場合は「労働者災害補償保険(労災保険)」の手当金が支給されます。また、休業中に有給休暇など勤め先から給料が支払われている場合、手当金の対象外となります。

自営業や個人事業主、パート、アルバイトの方は「国民健康保険」に加入していますが、傷病手当金の制度がないため、注意してください!

ー手当金の金額ー

手当金は報酬日額の約2/3を受け取ることができます。例えば、月収40万円の方の場合、月約30万円の傷病手当を受け取る計算です。1年6ヵ月手当金の期間がありますので、保険金の受け取り対象外の期間を長く設けることで保険料を抑えることができるかもしれません。

3-4.国民年金や厚生年金の障害年金

障害年金とは、国民年金・厚生年金保険・共済年金の加入者全員を対象とした年金のひとつです。加入者が障害状態を引き起こすきっかけとなった病気やケガを、初めて医師の診療を受けた日に加入していた公的年金によって支給をうける年金の種類が決まります。

国民年金に加入中時に初診日→障害基礎年金

厚生年金に加入中時に初診日→障害厚生年金(障害基礎年金も支給)

共済年金に加入中時に初診日→障害共済年金

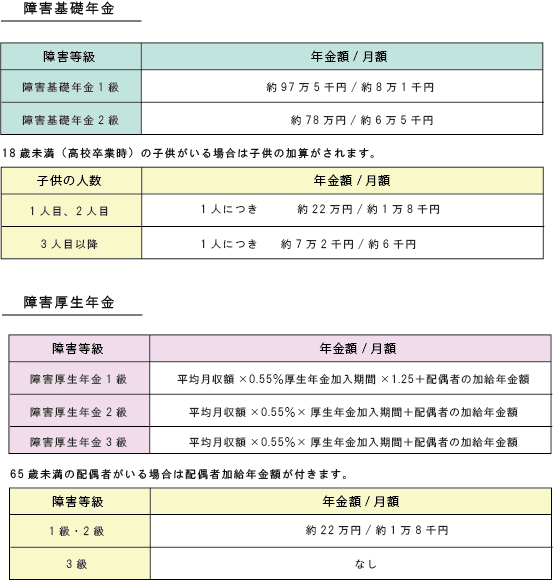

ー障害年金額ー

障害年金の額は、障害の程度に応じた「等級」によって変わります。他人の介助を必要とした程度を1級、介助が必ずしも必要とは限らないが、日常生活を送ることが困難な程度を2級、労働に対し何らかの制限を受けるもしくは制限を加えることを必要とする程度を3級としています。

3-5.自営業やフリーランスの方は保障が手厚い保険に加入を!

自営業の方、フリーランスまたはパートタイムで働く方は、公的医療保険や国民年金保険などの保険で補える範囲が狭く、保障が手薄い傾向にあります。公的保険は国や地方自治体によって運営されているため、本人の意思とは関わりなく加入しています。しかし、民間の保険を運営している会社は損害保険会社や地方の生命保険会社のため、本人の判断で加入するかしないかが変わってきます。そのため、病気やケガなどで働けなくなるリスクに備えることも含め公的保障では補いきれない部分をサポートできる保険に加入しておくことがおすすめです。

4.就業不能保険のメリットデメリット

短期間の入院であれば医療保険、がんに備えたがん保険など、ケガや病気に特化した保険は様々です。就業不能保険ではそれらの保険でカバーすることが難しい休業による長期間の収入減少をカバーするための保険として注目されています。保険として比較的新しい就業不能保険ですがどのようなメリット、デメリットがあるのでしょうか。

4-1.メリット

①長い期間、経済的な面でサポートされる

就業不能状態が続く限り給与と同じように毎月保険金を受け取ることができるものが就業不能保険の大きなメリットです。手当金は給与の約2/3が支給されるため、これまでの生活水準を大きく変える必要はなさそうです。

②医療保険でカバーできない自宅や施設での療養も対象になる

これまで、短期間の入院や手術は医療保険でカバーしてきましたが、在宅医療や長期的な入院は保障されていませんでした。就業不能保険では医師から自宅安静や在宅医療を命じられた場合も保険の対象となるため、大きなメリットと言えます。医療保険とセットで加入した場合には手術、長期的な入院にも備えることができます。就業不能保険は他の保険と組合わせて加入しても良いかもしれません。

4-2.デメリット

①保険金の支払いまで期間がある

就業不能保険は60日や180日など指定した日数より前は保険金が支払われません。ケガや病気が回復し、指定した日数よりも早く仕事に復帰した場合、保険金支払いの対象外となり、短い期間の入院は医療保険で賄う、またはこれまでの貯蓄を使用する必要があります。

②精神疾患が支払い対象外になっている保険商品も多い

うつ病など精神疾患が理由となっている就業不能状態の場合、いつ頃から精神疾患になったのか見た目でも判断が出来かねるため保険金支払いの対象外に指定している商品も少なくありません。精神疾患も保険の対象にしたいと考える方は、どのような場合に対象となるのか調べておくようにしましょう。

5.安心して働くために

就業不能保険についてご紹介しました。突然の病気やケガはいつ誰に起こるかわかりません。まずは公的保障によってどのような保障が受けられるのか理解しておきましょう。公的保障を受けるには条件があり、手当金の支給は期限が設けられています。また、自営業の方は傷病手当金は対象外のため注意が必要です。働けない間の収入が減る中、生活費に加えて医療費が長期的に加わるなど経済的リスクのダメージは大きいものです。万が一に備えて加入しておくと安心なものが就業不能保険です。医療保険や死亡保険では保障されない長期的な休業にも対応し、手当金が支給されます。ただし、「働けない」というものがどのような状態を意味するのか事前に確認しておく必要があります。皆さんもいつ働けない状態になるかは分かりません。その場合の備えとして、就業不能保険の加入を検討してみてはいかがでしょうか。