ライフプランニングの流れ

ライフプランニングの流れ

ライフプランニング協会TOP> ライフプランニングの流れ

目次

最近では、銀行さんや保険屋さんが取り上げることも多くなり、ライフプランの言葉の認知率はとても高くなってきています。しかしながら、実際にライフプランを立てたことがある方や、ライフプランを立てて行動をし 始めているという方は、あまりいらっしゃらないというのが現状です。昔の人は人生設計なんてしないでも、老後まで問題がなかったから、きっと大丈夫でしょ。なんて思っている方は多いはずです。とはいえ、いきなり自分のライフプランを考えて、作ってみてくださいなんてことは、なかなか難しいと思いますので、今回は モデルケースを基に、お話をしていきます。

1. ライフプランの重要性

さて、なぜ近年ライフプランが大切だと言われているのでしょうか。はじめにも少し触れていますが、確かに今まではなんとかなってきた時代ではありました。しかしながら、時代の流れにより、人生100年時代と平均寿命が延び、年金受給年齢が上がり、消費税も10%上がり、年収は劇的に上がることはない。時代が変われば生き方も変わってきます。何も考えずに生活をしていくと、自分が理想とする人生を送ることは難しいかもしれません。

来年海外旅行に行きたいから、旅費を今から少しずつ貯めるんだ。と言えば、そうだよねとなりますが、老後ゆとりある生活を送りたいから20代から貯金してるんだ。と言えば、え早くない?となるかもしれません。しかし、どちらも未来に備えてお金の用意をする。ということに変わりありません。具体的に考えて、早めに準備をする。そのためには、ライフプランを立てていくことが大切です。

ライフプランとは

直訳すると人生計画。ライフイベントを想定し、お金が必要になるタイミングや金額を把握して準備をしたり、運用して増やして備えるための計画を立てることを言います。

毎年旅行にいきたい。車は何年で乗り換えたい。子供は私立に行かせたい。何歳までに家が欲しい。産後の復職は1年以内。老後は夫婦で旅行に行きたい。収支を書き出し計画を立てていきます。ライフプランニング協会では、将来における不安を解決するための計画とお話をさせて頂いております。

ライフプランをつくるメリット

一番のメリットは、人生を可視化することができる。ということです。

先行きが見えないから何となく不安を感じる。何から手を付けたら良いのかわからない。ということになりますが、将来の生活や、子どもの教育について、明確にしていくことで、必要な費用や準備が見えてきます。言わば、ライフプランとは私たち一人ひとりに合わせた地図です。地図ができたら、それに合わせて目指す方向に向かって進むことができますね。

2. お客様実例

ここまででライフプランについてなんとなく大切だということを、ご理解いただけましたでしょうか。とはいっても、まだまだイメージがし難いかと思いますので、早速ではありますが、実際にライフプランニング協会にご相談に来られた方の例をモデルケースとして詳しいお話をさせて頂きます。

ヒアリング

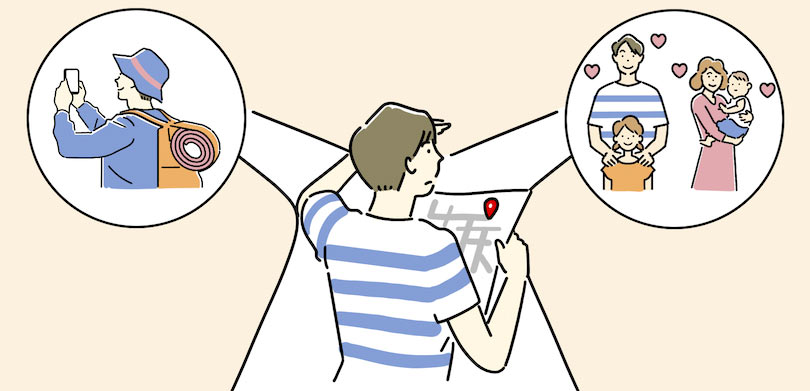

ライフプランニングを受けられたのは、30 歳の会社員の中島さん ( 仮名 )。30 代になることで、上司にライフプランニングを進められご相談に来られました。ご結婚はまだでしたが、2つ年下の現在お付き合いをされている方との将来を考えているとのことでしたので、このままご結婚をされると想定をしてプランニングを進めさせていただきました。

32 歳で結婚して、33 歳で第一子、35 歳で第二子が誕生され、その年には住宅も購入します。彼女さんは出産を期に退職され、お子さんが2人とも小学校へ上がったタイミングで扶養の範囲内で社会復帰を希望されるとのことです。お子さんは高校まで公立で私立の大学に進学、車は購入せずに、毎年家族旅行に行かれるという想定です。定年退職は 60 歳で、退職後はご夫婦で旅行や趣味の時間を大切にしたい。とのことでした。

プロフィールとご要望はこちらをご覧ください。

さて、今のままでご希望通りの生活を送ることができるのでしょうか。確認をしてみましょう。

シミュレーション結果

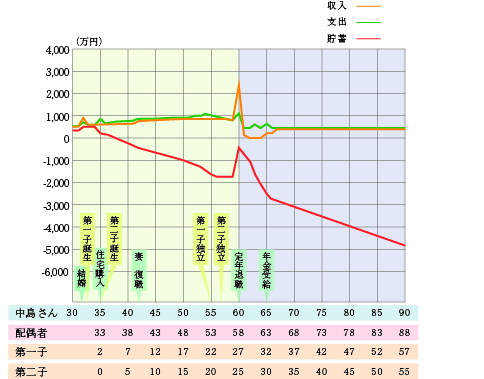

モデルケースのシミュレーション結果はこちらになります。初回では、ざっくりとしたご要望をお聞きしたものとなりますので、簡単なシミュレーションになります。

3. 解説

先ほどのシミュレーション結果、いかがでしたでしょうか。想定内でしたか?それとも、貯蓄が足りなく驚かれましたか?これから年収があがることもありますし、病気やケガで予想外の支出があることもあります。あくまで、現状での簡単なシミュレーションではありますが、将来を考えるには十分です。詳しくみていきましょう。

収入

まずはオレンジ色の線の収入についてです。結婚をすることで配偶者の収入が含まれますので、少し上昇しますが、すぐに第一子の出産、第二子となりますので変化はありません。今回のモデルケースでは配偶者の復職は扶養の範囲内で108万円となります。その後、60歳の定年時に退職金が支払われ一時的に上昇をしますが、年金受給開始までの5年間は収入が0となり、その後年金が一定額受け取りますので、再雇用で働きに出ない限りは増えることはありません。

支出

続いて緑の線の支出です。収入と被ってしまい少し見えにくくなっていますが、子どもの進学に伴い入学のタイミングで支出額がだんだんと増えてきています。ただ、車の買い替えや、大きな海外旅行が含まれていないため、全体を通してあまり増減はありません。

貯蓄

最後は赤い線の貯蓄です。第二子が産まれて数年で貯蓄がそこをついてしまいます。その後もプラスに転じることなく、老後は家計が苦しくなると予想されます。退職前にできるだけ貯蓄を増やしておくことが大切です。

まとめ

さて、こちらのモデルケースいかがでしたでしょうか。将来の希望をすべて叶えるためには、貯蓄が足りないということが分かりました。結婚前にライフプランをせず、なんとかなるで生活をしていくと、厳しい現実に直面をしていく可能性が高いこと、そして解決策としては、妥協点を探すこと、そして将来の働き方を変えることが必要です。

4. 改善策の提案

中島さんのモデルケースでは、ご相談時にいくつかの改善策の提案をさせて頂きました。このことにより、結婚前の話合いの際に将来を見据えた話をお二人ですることができ、かなり明確な将来像を元に生活をスタートすることが可能となりました。では、少しだけ改善策をご紹介させていただきます。

配偶者の働き方を考える

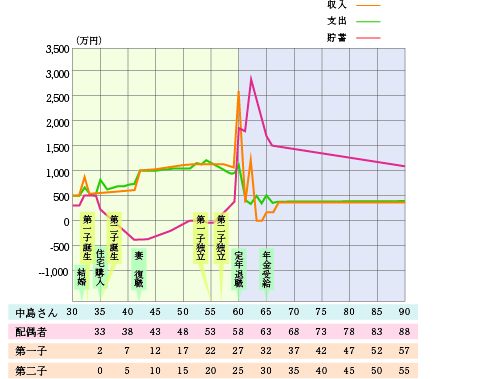

今回は出産に際し退職し、その後第二子が小学生にあがったタイミングで扶養の範囲内で働きにでる事を想定していました。こちらを小学生にあがったタイミングで、フルタイムで働くことに変更をするとこちらのようなシミュレーション結果となります。

定年までは貯蓄がマイナスになる期間もありますが、老後はお二人の退職金によりプラスになり、そこからは問題なく生活をすることが可能です。年金もフルタイムで働いていると受給額が増えます。このモデルケースの場合には、第二子が小学校にあがるまで、どれだけ蓄を増やすことができているかが大切になってきます。

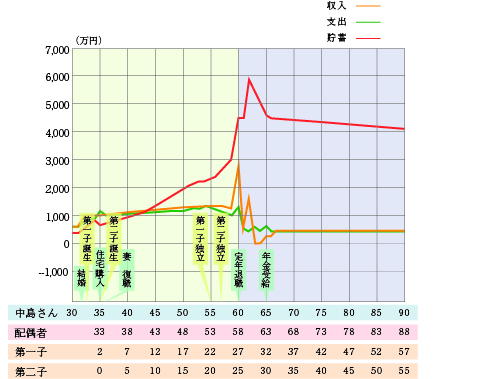

もしくは、出産後すぐフルタイムで働くとなるといかがでしょうか。すぐにフルタイムで復職した場合、貯蓄はマイナスになることはなく、余裕のある生活を送ることができます。また、なにか病気や介護等で突然お金が必要になった場合にも対応をすることができる貯蓄になっています。

5. まとめ

今回のモデルケースでは、現状と将来の希望から、老後までのシミュレーションを簡単にいたしましたが、実際にはもう少し詳細なデータを用いて必要な費用や、暮らし方に関するご提案をさせて頂いております。また、今回のモデルケースでは30歳になったタイミングでのライフプランとなりましたが、もう少し若いとき。そうですね、社会人1年目のときに一度ライフプランをし、これからの人生に対して具体的なイメージを持つことで、多くの選択肢を手にすることができます。ライフプランは、現状に合わせて作り直しをすることがとても大切です。一度計画をしたからといって、その通り人生が進むわけではありません。都度見直し、暮らしに合わせたプランニングをしていきましょう。